Организация обязательного пенсионного страхования. Обязательное пенсионное страхование: пенсионные отчисления.

При котором страхователь единовременно или в рассрочку уплачивает пенсионный взнос, а страховщик принимает на себя обязательство выплачивать застрахованному лицу пенсию, пенсионную ренту или аннуитет.

Рента (аннуитет) представляет собой серию регулярных выплат через определенные промежутки времени. В отношении пенсионного страхования рентные платежи выполняют роль дополнительной пенсии.

Второй компонент - это дополнительное обязательное пенсионное страхование, которое осуществляется лицензированными компаниями пенсионного страхования в управляемых ими:. - профессиональный пенсионный фонд - обязательный для работников в условиях первой и второй категорий труда. Этот взнос полностью за счет работодателя. Взносы на социальное страхование производятся каждый месяц в размере, определяемом Кодексом социального страхования. Предоставление в универсальном пенсионном фонде дает лицу право на получение дополнительной пожизненной пенсии по старости, получаемой отдельно и независимо от пенсии ССС.

Пенсия — это гарантированная ежемесячная денежная выплата для обеспечения граждан в старости, в случае полной или частичной нетрудоспособности, потери кормильца, а также в связи с достижением установленного стажа работы.

Обязательное (государственное) пенсионное обеспечение осуществляется на основании условий и норм, установленных законом Российской Федерации "О государственных пенсиях в Российской Федерации", а также других нормативных актов.

Третьим элементом пенсионной системы является добровольное добровольное пенсионное страхование, в котором могут участвовать все лица старше 16 лет. Для тех, кто желает получить дополнительную прибыль после выхода на пенсию, была создана юридическая возможность для добровольных пенсионных выплат. Надзор за деятельностью пенсионных страховых компаний и фондов дополнительного пенсионного страхования осуществляется Комиссией финансового надзора. Комиссия и заместитель председателя Комиссии, отвечающей за Отдел надзора за социальным страхованием, осуществляют свои надзорные полномочия в соответствии с Законом о корпоративной социальной ответственности и Закону о финансовом надзоре.

Обязательное пенсионное обеспечение распространяется на всех граждан. Право на пенсионное обеспечение имеют не только граждане России, но и проживающие на территории Российской Федерации граждане других бывших союзных республик, а также иностранные граждане и лица без гражданства. Размеры получаемых средств при этом зависят от величины трудового стажа, заработной платы, степени утраты трудоспособности и регулируются законодательством.

Этот вид страхования регулируется во второй части Кодекса социального страхования. Что такое система пенсионного страхования? Первым элементом системы пенсионного страхования является государственное государственное страхование. Второй компонент - дополнительное обязательное пенсионное страхование и включает в себя универсальный пенсионный фонд и профессиональный пенсионный фонд. Третий столп - добровольное добровольное пенсионное страхование. Они существуют отдельно друг от друга, а также отделены от государства и его органов.

Средства застрахованных лиц юридически и бухгалтерские данные отделены от средств пенсионной компании. - Прозрачность - доступ страховщиков и застрахованных лиц к информации о деятельности пенсионных компаний и финансовое состояние фондов пенсионного страхования, в которых они участвуют. - Разделение - раздельное существование пенсионных страховых компаний и средств и отдельная реализация их деятельности. - Эксклюзивность - компания пенсионного страхования имеет только дополнительное пенсионное страхование.

Основания и условия государственного пенсионного обеспечения различны. Основным критерием дифференциации условий и норм пенсионного обеспечения является, как правило, трудовая и общественно полезная деятельность лица в прошлом. В зависимости от оснований и условий предоставления пенсии различают пять видов пенсий:

- пенсии по старости;

- пенсии по инвалидности;

- пенсии по случаю потери кормильца;

- пенсии за выслугу лет;

- социальные пенсии.

Государственное пенсионное страхование — ведущий элемент системы, по которому выплата пенсий обеспечивается в зависимости от страхового (трудового) стажа и уплаченных взносов в бюджет государственного пенсионного страхования, финансирование которых осуществляется как за счет текущих поступлений в Пенсионный фонд РФ, так и за счет средств, полученных от направления части обязательных страховых взносов на накопление, и инвестиционного дохода от их размещения.

Только пенсионные страховые компании, а также универсальные и профессиональные пенсионные фонды, создаваемые в соответствии с условиями КСО, могут действовать. Страхование СМФ Предоставляется в универсальном пенсионном фонде с правом: - дополнительной пожизненной пенсии по возрасту после получения права на пенсию стаж и возраст по первой части КСО; - единовременное погашение до 50 процентов средств, накопленных на индивидуальном счете, на протяжении пожизненной потери трудоспособности свыше 99 процентов; - единовременная или отсроченная выплата сумм наследникам умершего застрахованного лица и пенсионеру.

Добровольное (негосударственное) пенсионное страхование предназначено для расширения возможностей обязательного как по размерам пенсий, так и по условиям их получения. Так, например, пенсия по договору добровольного пенсионного страхования выплачивается дополнительно к государственной трудовой пенсии. Взносы могут быть регулярными в течение длительного срока или единовременными. Размер пенсии зависит от четырех основных обязательств:

Занятость в профессиональном пенсионном фонде дает: - временную профессиональную пенсию для досрочного выхода на пенсию для работников в условиях первой и второй категорий труда; - единовременное погашение до 50 процентов средств, накопленных на индивидуальном счете, с пожизненной потерянной рабочей мощностью более 99 процентов; - единовременный или отсроченный платеж сумм наследникам умершего застрахованного лица или пенсионера. Если вы используете электронную подпись в качестве лица и уполномоченного лица, вам нужно выбрать опцию «дебетованный человек» в меню для доступа к этому типу отчета.

- размера внесенных страховых взносов;

- количества лет, прошедших с момента заключения договора страхования до начала пенсионных выплат (чем больше период накопления, тем больше накопленная сумма и выше размер полученной пенсии);

- возраста застрахованного лица (чем старше, тем меньше период накопления и больше страховой взнос, который должен быть уплачен);

- пола застрахованного лица (обычно размер страхового взноса для женщин в 1,5 раза выше, чем для мужчин).

Под негосударственной пенсией понимаются денежные средства, регулярно выплачиваемые участнику в соответствии с условиями пенсионного договора. Следовательно, в отличие от государственной пенсии, право на которую возникает на основании закона, одним из основных признаков негосударственной пенсии является обязательное наличие договорных отношений между субъектами пенсионных правоотношений.

Что такое пенсионное страхование?

В любое время вы можете выбрать другую компанию для сбора средств на своем индивидуальном счете. Чтобы воспользоваться этой возможностью, вы должны иметь квалифицированную электронную подпись в значении Закона об электронном документе и электронной подписи. С начала года в этой области было много изменений. Пенсионное страхование в Болгарии является обязательным и добровольным, его система основана на так называемых «трех столпах» и может быть схематически представлена следующим образом.

Первый столп - обязательный в основном; Второй столп - дополнительный обязательный; Третий столп - дополнительно добровольный. Обязательное базовое пенсионное страхование предоставляется Национальным институтом социального обеспечения от имени Пенсионного фонда и дает мне право. Каждый месяц определенный процент от моей зарплаты устанавливается в качестве обязательного взноса, и его сумма определяется ежегодно в Законе о государственном бюджете на социальное обеспечение. Обязательное дополнительное пенсионное страхование не для всех, но альтернативно определяется двумя особенностями. Они предоставляются для дополнительной пенсии по старости в универсальном пенсионном фонде. Универсальный пенсионный фонд состоит из лицензированной пенсионной страховой компании. Для создания и функционирования Фонда требуется разрешение заместителя председателя Комиссии по финансовому надзору, которое управляет подразделением по надзору за социальным страхованием. Как единая компания, она может создать только один универсальный пенсионный фонд. Существует отдельная учетная запись, на которую депонированные деньги депонированы. Размер ежемесячных платежей определяется одним и тем же законом каждый год, и они оплачиваются застрахованным лицом и работодателем в юридически определенном отношении. В Постановлении о категоризации труда при выходе на пенсию Совет министров определяет категории труда по методу исключения. Первая категория - это труд в самых неблагоприятных условиях, таких как шахтеры, летчики, дайверы, экипажи судов и другие. Вторая категория - это рабочие, которые также имеют отклонения от нормальных условий труда, но в меньшей степени, такие как водители локомотивов, рабочие, участвующие в производстве взрывчатых веществ и пиротехники и т.д. все остальные виды деятельности относятся к третьей категории труда. Первоклассный страховой период или 4 года. Третья стажировка. Страхование находится в профессиональном пенсионном фонде, и взнос полностью за счет моего работодателя. Он реализуется в добровольных пенсионных фондах, которые действуют аналогично универсальным пенсионным фондам.

- Характер работы - лица, работающие в условиях первой и второй категорий труда.

- Категоризация категорий основана на характере и особенностях условий труда.

- Дополнительное добровольное пенсионное страхование основано на моей личной воле.

Как известно, до начала 2002 г. пенсионная система России была полностью распределительной (принцип «солидарности поколений»), т. е. финансирование текущих пенсий осуществлялось исключительно за счет средств, собираемых с работодателей в виде налогов на фонд оплаты труда. Основной принцип — собранные пенсионные взносы не инвестируются, а тратятся сразу.

Вы получили пенсионную пенсию из Российской Федерации по ст. 10 Договора между Республикой Болгария и Российской Федерацией о социальном обеспечении. Задаваемые вами вопросы. Когда вы являетесь пенсионером, вы обязаны взносами на медицинское страхование?

Если вы не вносите взносы на медицинское страхование, вы будете возмещены после того, как пенсия будет выкуплена? Принимая во внимание фактическую ситуацию и принимая во внимание положения соответствующего законодательства, мы выражаем следующее мнение.

Договор применяется к территории Республики Болгария и Российской Федерации только в отношении законодательства, упомянутого в ст. 2 из них. Согласно этому положению, в отношении Болгарии, Договор касается. Пособия по временной нетрудоспособности. Пенсии по инвалидности из-за несчастного случая на производстве или профессионального заболевания.

Главные изменения в ходе реформы, начавшейся 1 января 2002 г. — введение накопительного элемента в систему обязательного пенсионного обеспечения и допуск частных финансовых институтов к управлению (инвестированию) пенсионных накоплений.

Согласно действующему законодательству, трудовая пенсия делится на базовую, страховую и накопительную часть.

Пенсии по старости и инвалидности из-за общей болезни. Пенсии, не связанные с работой. Что касается Российской Федерации, то Договор касается. Пособия по беременности и родам для семей с детьми. Профессиональные пенсии по старости, инвалидности и пенсии по случаю потери кормильца.

Платежи застрахованному лицу в результате несчастного случая на производстве или профессионального заболевания или члена семьи в случае смерти застрахованного лица по этим причинам. Из сферы действия Договора между Республикой Болгарией и Российской Федерацией по социальному обеспечению видно, что включено законодательство о взносах на обязательное медицинское страхование, так что для граждан Российской Федерации должны применяться общие правила медицинского страхования иностранных граждан В соответствии с Законом о медицинском страховании.

Базовая часть — одинакова для большинства пенсионеров и не зависит от заработка, который получал пенсионер в прошлом. Она индексируется с учетом инфляции. С 1 августа 2003 г. ее размер для большинства пенсионеров равен 597 руб.

Страховая часть привязана к сумме полученных за данного гражданина пенсионных взносов, учтенных на так называемом «условно-накопительном счете», и также подлежит индексации с учетом инфляции, зарплаты и «индекса роста доходов ПФР в расчете на одного пенсионера».

Круг лиц, подлежащих обязательному медицинскому страхованию в Национальном фонде медицинского страхования, определен в ст. 33 ОВЗ. Согласно ст. 33, пункт. 1, п. 3 Закона о социальном страховании, обязательного застрахованного в Национальном фонде медицинского страхования, являются иностранные граждане или лица без гражданства, которым разрешено иметь длительное или постоянное место жительства в Республике Болгария, если иное не предусмотрено международным договором, стороной которого является Республика Болгария.

В соответствии со ст. 23 Закона об иностранцах в Республике Болгария пребывание является краткосрочным - до 90 дней со дня въезда в страну в течение длительного периода времени - до одного года, долгосрочного - с санкционированным первоначальным сроком в 5 лет и возможностью продления после подачи заявки и на постоянной основе - С неограниченной продолжительностью.

Поскольку и базовая, и страховая часть являются элементами распределительной системы, они не предполагают инвестирования собранных пенсионных взносов, а финансируются за счет распределения текущих поступлений. Средний размер трудовой пенсии составил по итогам 2002 г. 1379 руб., средний коэффициент замещения 31,2%.

Накопительная часть представляет собой главную составляющую пенсионной реформы. Определенный процент пенсионных взносов, различающийся в зависимости от возраста работника и его заработка, накапливается в ПФР и учитывается в так называемой «специальной части индивидуального лицевого счета застрахованного лица».

Предоставление ст. 34, пункт. 1, пункт 2 Закона о медицинском страховании указывает, что обязательство по медицинскому страхованию иностранных граждан возникает со дня получения долгосрочного или постоянного вида на жительство. Это означает, что застрахованные лица по смыслу закона являются только иностранными гражданами или лицами без гражданства, которым разрешено иметь долгосрочное или постоянное местожительство.

Порядок и способ подачи обязательных взносов на медицинское страхование регулируются ст. 40 ОВЗ. Для пенсионеров социального пенсионного обеспечения или пенсионных фондов по профессиональному пенсионному обеспечению взносы на медицинское страхование определяются по доходу, равному сумме пенсии или совокупности пенсий, за исключением дополнений к ним. Взносы начисляются в республиканский бюджет и выплачиваются на 10-е число месяца, следующего за тем, к которому они относятся.

При этом разные возрастные группы в разной степени вовлечены в накопительную схему. «Старшие возраста» (мужчины 1952 г. р. и старше, женщины 1956 г. р. и старше) не участвуют в этой системе. «Средние возраста» (мужчины 1953-1966 гг. рождения включительно, женщины 1957-1966 гг. рождения включительно) задействованы частично. Так, до конца 2004 г. их взносы на финансирование накопительной части не превышали 2%, а с 1 января 2005 г. эта категория и вовсе исключается из реформы. «Младшие возраста» (1967 г. р. и моложе) вносят на протяжении переходного периода: с 2004 по 2007г. взносы, равные 4%.

Регрессивный характер ЕСН, из которого производится вычленение пенсионных взносов, накладывает отпечаток на финансирование накопительной части: в случае превышения определенного размера заработка отчисления в накопительную часть прекращаются.

Интересным моментом реализации пенсионной реформы является то, что гражданам предоставляется право выбора инвестиционного управляющего в отношении инвестирования своей обязательной накопительной части пенсии:

- РФ (через ВЭБ);

- частная управляющая компания (их сейчас 55, заключивших соглашение с ПФР);

- негосударственные пенсионные фонды (с 2004 г.).

До конца 2004 г. тариф пенсионных отчислений составлял 28% фонда оплаты труда (ФОТ), причем он распределялся поровну: 14% — на финансирование базовой пенсии и 14% — закреплялся в виде финансовых обязательств пенсионной системы за конкретным человеком (приложение 5).

Однако уже с 2005 г. из-за снижения ставки единого социального налога до 26% (на каждое физическое лицо нарастающим итогом) вместо 35,6 % от ФОТ, уплачиваемых ранее, произошла трансформация и ставки взноса, предназначенной для формирования базовой части пенсии.

При налоговой базе до 280 000 руб. структура взносов распределяется следующим образом: 20% идет в федеральный бюджет, 3,2% — в фонд социального страхования, а 0,8 и 2% — в федеральный и территориальный фонды обязательного медицинского страхования соответственно. Из тех 20%, которые перечисляются в бюджет, можно выделить следующие денежные потоки: 14% идет на формирование страховой и накопительной частей пенсии, а 6% — на формирование базовой части пенсии.

Таблица 1 Тарифы страховых взносов на финансирование обязательного пенсионного страхования с 1.01.2005 г.|

Для лиц 1966 г. р. и старше |

Для лиц 1967 г. р. и моложе |

||

|

На финансирование страховой части трудовой пенсии |

|||

|

До 280 000 руб. |

|||

|

39 200 руб. + 5,5% с суммы выше 280 000 руб. |

22 400 руб. + 3,1% с суммы выше 280 000 руб. |

16 800 руб. + 2,4% с суммы выше 280 000 руб. |

|

|

Свыше 600 000 руб. |

|||

Однако на переходный период с 2005 до 2007 г. для лиц моложе 1967 г. р. предусматривается шкала отчислений на формирование накопительной части пенсии, представленная в табл. 1.3., которая, как видно, ниже заявленной в таблице.

Таблица 2 Ставки страховых пенсионных взносов для работодателей моложе 1967 г. р.

|

База для начисления страховых взносов на каждое физическое лицо нарастающим итогом |

2005 — 2007 г. |

|

|

На финансирование страховой части трудовой пенсии |

На финансирование накопительной части трудовой пенсии |

|

|

До 280 000 руб. |

||

|

От 280 001 руб. до 600 000 руб. |

28 000 руб. + 3,9% с суммы выше 280 000 руб. |

11 200 руб. + 1,6 % с суммы выше 280 000 руб. |

|

Свыше 600 000 руб. |

||

С начала 2005 г. из накопительной пенсионной системы будут исключены граждане старше 1966 г. рождения, за которых работодатель раньше уплачивал в накопительную часть пенсии 2% от его заработка. В соответствии с новыми предложениями все 14% страховых платежей за эту группу лиц планируется направлять на финансирование только распределительной страховой части пенсий. При этом средства, поступившие на накопительные счета этих граждан в период 2002-2004 г., остаются в управлении граждан и могут по их усмотрению быть переданы государственной или частной управляющей компании, а также в негосударственный пенсионный фонд.

Негосударственное пенсионное обеспечение и корпоративные пенсионные программы

Основу негосударственной (накопительной) системы пенсионного обеспечения составляют негосударственные пенсионные фонды (НПФ).

Негосударственные пенсионные фонды (НПФ) — это некоммерческие организации социального обеспечения, исключительным видом деятельности которых является негосударственное пенсионное обеспечение участников фонда на основе договоров о негосударственном пенсионном обеспечении.

Деятельность негосударственных пенсионных фондов в соответствии с Указом Президента от 9.03.2004 г. № 314 регулируется и контролируется Управлением регулирования и контроля за коллективными инвестициями при Федеральной службе по финансовым рынкам (ФСФР).

На основании договора о негосударственном пенсионном обеспечении между предприятием и НПФ работодатели имеют возможность:

- повысить уровень материального стимулирования работников;

- обеспечить достаточный уровень содержания ветеранам предприятия;

- эффективно проводить кадровую политику предприятия;

- получить дополнительные источники инвестиций в свое предприятие.

Корпоративные пенсионные программы

С целью реализации социальных программ, осуществления налогового планирования, для реинвестирования пенсионных резервов НПФ в корпоративные проекты создаются корпоративные пенсионные программы.

Схема организации корпоративных пенсионных программ на предприятии представлена на рис. 5.

Рис. 5. Схема организации корпоративных пенсионных программВ основе функционирования НПФ лежит пенсионная схема, которая определяет порядок взаимоотношений между тремя субъектами: вкладчик (предприятие) — фонд (НПФ) — участник (работник).

Функции пенсионной схемы:

- условия и порядок внесения взносов;

- условия распределения инвестиционного дохода;

- возможности выкупных сумм;

- правила наследования;

- уровень доходности;

- формирование и расходование пенсионного резерва.

Пенсионные схемы могут быть двух видов:

- с установленными взносами (где заранее определяется размер взноса на финансирование негосударственной пенсии, но не оговаривается размер выплат пенсий);

- с установленными выплатами (в них заранее определяется размер выплат пенсий, но размер взносов может корректироваться).

В корпоративных пенсионных программах применяется четыре базовых вида схем: «С установленными взносами. Пожизненная»; «С установленными взносами. Срочная»; «С установленными взносами. Пожизненная. Солидарная» (наиболее популярная среди работодателей в настоящее время); «С установленными взносами. Срочная. Солидарная».

Пенсионные накопления могут формироваться как на солидарных пенсионных счетах (СПС) в НПФ, так и на индивидуальных (именных) счетах работников (ИПС).

Негосударственный пенсионный фонд может предложить участнику пенсионную программу, размер пенсии в которой рассчитывается в зависимости от:

- тарифного разряда работника (тарифная программа);

- размера пенсионных накоплений, времени участия в программе (накопительная программа);

- пропорций внесения взносов предприятием (пропорциональная программа)

Налогообложение негосударственных пенсионных взносов

Согласно ст. 213, 236 и 255 РФ пенсионные взносы в НПФ включаются в расходы предприятия и уменьшают налоговую базу налога на прибыль на 12% без начисления ЕСН и подоходного налога на работников.

Договоры негосударственного пенсионного обеспечения должны быть заключены на срок не менее 5 лет и предусматривать выплату пожизненной пенсии, при достижении застрахованным лицом пенсионных оснований, предусмотренных законодательством РФ.

Пенсионное страхование и бюджет Пенсионного фонда РФ

Для обеспечения пенсионного страхования работодатели отчисляют средства единого социального налога в Пенсионный фонд РФ, бюджет которого ежегодно утверждается федеральным законом и исполняется в соответствии с законом об обязательном социальном страховании и Бюджетным кодексом. Раньше при ставке ЕСН 35,6% на пенсионное страхование направлялось 28% (на социальное страхование — 4,4%, на обязательное медицинское страхование — 3,2%). С 2005 г. при ставке ЕСН 26% доля Пенсионного фонда — 20%. Федерального и территориальных фондов обязательного медицинского страхования — 3,1% (соответственно 1,1% + 2,0%), Фонда социального страхования РФ — 2.9%. С 2011 г. при общей ставке отчислений на социальное страхование 34% Пенсионному фонду будет перечисляться 26%, 5,1% — Федеральному и территориальным фондам обязательного медицинского страхования (2,1 % + 3,0%), 2,9% — Фонду социального страхования РФ. Очевидным является увеличение общей величины отчислений на медицинское страхование.

Финансовое равновесие пенсионной системы зависит от трех групп факторов: экономической ситуации, демографического развития и управления системой.

До последнего времени был такой порядок: часть ЕСН поступала в бюджет для формирования базовой составляющей трудовой пенсии, которая затем передавалась Пенсионному фонду; часть ЕСН шла на формирование страховой части трудовой пенсии, напрямую поступавшей в бюджет Пенсионного фонда; накопительная часть передавалась в управление Внешэкономбанка и негосударственных пенсионных фондов (НПФ). После внесения изменений в действующие законодательные акты (июль 2009 г.) первую часть также решено напрямую перечислять Пенсионному фонду. Третью часть (накопительную) предполагается более обоснованно «разделить» между управляющими государственной и негосударственными компаниями. В формировании накопительной части трудовой пенсии новым является государственное софинансирование. Если работник производит дополнительные отчисления для увеличения накоплений, например, в размере 12 000 руб. в год, то столько же добавляет государство за счет бюджетных средств, перечисляемых в бюджет Пенсионного фонда на счет соответствующего лица с последующей передачей управляющей компании. Государству это выгодно, поскольку поступающие на счет пенсионера средства управляющей компанией используются для приобретения государственных облигаций, выручка от размещения которых становится источником покрытия дефицита бюджета. Для работника отчисления сверх 12 ООО руб. в гол менее выгодны, поскольку при добровольных отчислениях сверх указанной суммы государство не участвует в со- финансировании накопительной части пенсии. Государственной управляющей компанией является Банк развития (Внешэкономбанк). Перспектива сохранения в его управлении подавляющей части источника для накопительной части трудовой пенсии остается за этим банком. В его планах, для реализации которых создана основа (принят и 2 августа 2009 г. вступил в силу соответствующий закон) — вложения пенсионных накоплений вдва портфеля. Расширенный инвестиционный портфель Банка развития «наполнен» теперь не только государственными обшефедеральными облигациями, но и субфедеральными и муниципальными ценными бумагами, депозитами в рублях, долларах и евро, а также корпоративными облигациями и облигациями международных финансовых организаций. Это означает, что росту объема пенсионных накоплений в управлении частных управляющих компаний (УК) будут противостоять интересы государственной компании. Изначально Внешэкономбанку достались средства большинства россиян, не изъявивших желания сотрудничать с НПФ. Однако проблемой остается доходность инвестирования пенсионных накоплений. В 2009 г. Внешэкономбанк имел уровень доходности 9,52%. По отношению к официальному уровню инфляции (8,8%) плюсовая разница составляла 0,68 п.п. По итогам кризисного 2008 г. банк имел доходность минусовую — на уровне 0,46 п.п. До кризиса в течение трех лет (2005-2007 гг.) плюсовая доходность составляла 4,95 п.п. На конец 2009 г. под управлением Внешэкономбанка находилось 480 млрд руб. пенсионных накоплений граждан — свыше 92% всех накоплений по обязательному пенсионному страхованию.

Ниже приведен расчет прогноза дефицита Пенсионного фонда России на 2007-2013 гг. при прежней ставке ЕСН. Однако принятые меры, в том числе рост трансфертов из федерального бюджета, изменили ситуацию (табл. 2.7).

Прогноз роста численности пенсионеров (к 2013 г. — 41-42 млн пенсионеров) был основанием для увеличения ставки отчислений на пенсионное страхование. Иначе бюджет фонда мог быть прогрессирующе дотационным. Размер дефицита ПФР ежегодно возрастал (см. табл. 2.8). Финансовый резерв фонда уже к началу 2007 г. был исчерпан.

Таблица 2.7. Расчетная таблица прогноза дефицита ПФР на 2007-2013 гг. при действовавших источниках финансирования

|

Среднемесячная заработная плата, руб. |

Численность занятых, за минусом лиц. не уплачивающих ЕСН по 20%. млн чел. |

Численность пенсионеров, млн чел. |

Дефицит ПФР. млн руб. |

|

Пенсионные системы развитых стран имеют гораздо больше средств в своем резерве в целях своеобразного самострахования. Так, например, правительство Швеции при старте пенсионной реформы имело в резерве семь годовых бюджетов пенсионной системы, причем два из них было израсходовано в первые два года реформы на преимущественно разъяснительную работу. В табл. 2.8 приведены данные динамики исполнения доходной и расходной части, сальдо бюджета Пенсионного фонда России (ПФР).

Таблица 2.8. Динамика доходов, расходов и сальдо бюджета Пенсионного фонда России при прежнем уровне ЕСН, млрд руб.

|

Доходная масть |

Расходная часть |

Сальдо бюджета |

|

Существующая в России в настоящее время пенсионная система состоит из системы государственных пенсий и системы трудовых пенсий. Государственные пенсии, а также базовая и страховая части трудовой пенсии функционируют по одному и тому же распределительному принципу. Строго говоря, они не относятся к социальному страхованию, поскольку не увязаны со взносами работодателей на каждого конкретного работника. «Нестраховая» структура Пенсионного фонда прослеживается подоле в поступлениях в фонд мсжбюджстных трансфертов.

Общемировая тенденция «старения» населения проявляется в увеличении средней продолжительности жизни людей и в уменьшении доли населения в возрасте до 30 лет в связи со снижением темпов прироста населения. Это обусловливает увеличение возраста, в котором в разных странах официально закрепляется право выхода на пенсию. В разных странах этот возраст неодинаков (табл. 2.9).

Таблица 2.9. Планируемые изменения в пенсионных системах ряда стран

|

Предполагаемая средняя продолжительность жизни, лет |

Выход на пенсию в 2010 г. в возрасте, лет |

Намечаемые изменения |

|||

|

планируется |

|||||

|

планируется |

|||||

|

62 года (2018 г.) |

|||||

|

Германия |

67 лет (к 2029 г.) |

||||

В жизни обязательно наступает момент, когда человек утрачивает способность трудиться. Не так уж важно, в силу каких причин это происходит, то ли из-за наступления почтенного возраста, то ли трудоспособность была утрачена вследствие болезни, но самостоятельное изыскание средств к существованию становится проблематичным. Именно на этот случай государственными органами Российской Федерации предусмотрена система пенсионного страхования.

Какая она бывает и что нужно знать каждому гражданину по этому вопросу? Давайте разбираться.

Обязательное пенсионное страхование

На сегодняшний день пенсионная система чуть ли не единственная в России, которая претерпевает изменения практически ежегодно. Тем не менее основным видом было и остается обязательное государственное пенсионное страхование — система государственных выплат трудовой пенсии гражданам, утратившим способность трудиться. Накопление денежных средств для осуществления таких выплат осуществляется за счет работодателей, производящих ежемесячные отчисления в Пенсионный фонд.

Правовое регулирование

Основы государственного регулирования в системе ОПС устанавливаются согласно закону «Об обязательном пенсионном страховании в РФ» № 167 - ФЗ от 15.12.01. Этим документом определяется правовой статус субъектов ОПС, их основные права, обязанности и степень ответственности. Дополнительно пенсионное страхование РФ регулируется:

- Конституцией РФ.

- Федеральным Законом № 173 «О трудовых пенсиях в РФ», действующим в редакции от 28.12.13.

- «Об основах обязательного соц. страхования» — ФЗ №165, редакция 01.12.14.

- № 27 - ФЗ от 01.04.96, «Об индивидуальном учете в системе обязательного пенсионного страхования».

- ФЗ № 272 от 16.10.10, «О страховых взносах в ПФ РФ, Фонд социального страхования РФ, Федеральный фонд обязательного мед. страхования и территориальные фонды обязательного мед. страхования».

- Некоторыми другими законами и нормативными актами, принимаемыми на их основе.

Страховщик

На основании законодательства РФ пенсионное страхование в России осуществляется страховщиком, который может быть как государственным (ПФР), так и негосударственным.

Государственным страховщиком является ПФР (Пенсионный фонд России), имеющий разветвленную сеть территориальных отделений, составляющий между собой единый целостный механизм.

Наряду с ПФ РФ страховщиками по ОПС могут также выступать и негосударственные ПФ, деятельность которых строго контролируется и регулируется законодательно. Федеральными законами РФ четко определяется порядок формирования пенсионных накоплений, возможность их инвестирования, порядок выплат, а также суммы и сроки страховых взносов. Независимо от статуса страховщика, он имеет как права, так и обязанности.

Права:

- требовать от налоговых органов предоставления информации о застрахованных лицах и страхователях (включая конфиденциальную информацию), если это является необходимым для осуществления обязательного пенсионного страхования;

- проводить проверки, связанные с начислением, выплатой и перерасчетом страхового обеспечения, получать сведения индивидуального учета застрахованных;

- в случае выявления нарушений требовать от руководителей предприятий самостоятельного их устранения;

- производить возврат сделанных страховых взносов обратно страхователям в том случае, если не представляется возможным установить, за каких именно застрахованных лиц они уплачены;

- производить самостоятельное управление средствами ПФ РФ, а также контролировать законность их расходования.

Обязанности:

- проводить бесплатные консультации и своевременно информировать о нововведениях в сфере пенсионного страхования;

- вести банк данных страхователей и физлиц, участвующих в системе ОПС на добровольной основе;

- производить расчет и обеспечивать своевременную выплату трудовых пенсий и иных выплат, предусмотренных пенсионной системой РФ;

- осуществлять контроль за документацией в сфере пенсионного страхования, а также гарантировать целевое использование средств;

- производить регистрацию страхователей, а также снятие их с учета;

- формировать проект бюджет ПФ РФ и обеспечивать его исполнение;

- своевременно предлагать обоснование тарифа страховых отчислений, осуществлять качественный учет денежных средств и информировать всех участников процесса о своем финансовом состоянии.

Страхователь

Никакое пенсионное страхование было бы невозможно без еще одного участника процесса — страхователя, коим может являться организация, индивидуальный предприниматель либо физлицо, производящие ежемесячные отчисления в Пенсионный фонд.

Права:

- участвовать в ОПС через своих представителей;

- защищать свои права в суде;

- требовать у страховщика безвозмездного предоставления информации о размере страхового обеспечения, выплаченного тому застрахованному лицу, за которого он осуществлял страховые отчисления;

- своевременно получать от страховщика информацию об изменениях законодательства в сфере ОПС.

Обязанности:

- перечислять страховые взносы в ПФ своевременно и в наиболее полном объеме;

- немедленно устранять нарушения, выявленные в ходе проверок;

- предоставлять в ПФ документы для обеспечения ведения персонализированного учета и своевременного расчета страхового обеспечения.

Застрахованное лицо

Граждане России, иностранцы или лица без гражданства, временно или постоянно живущие на территории РФ, которые, согласно законодательству, имеют право на обязательно пенсионное страхование, относятся к категории застрахованных лиц.

Права:

- своевременно и в достаточном объеме получать выплаты ОПС, формируемые за счет денежных средств ПФ РФ;

- отстаивать права в суде;

- по первому требованию получать информацию о количестве отчислений в ПФ и своевременности их уплаты.

Обязанности:

- предъявлять в качестве основания для начисления пенсии документы, содержащие исключительно достоверные сведения;

- своевременно сообщать страховщику о любых изменениях, способных повлиять на размер и порядок выплаты страховых взносов.

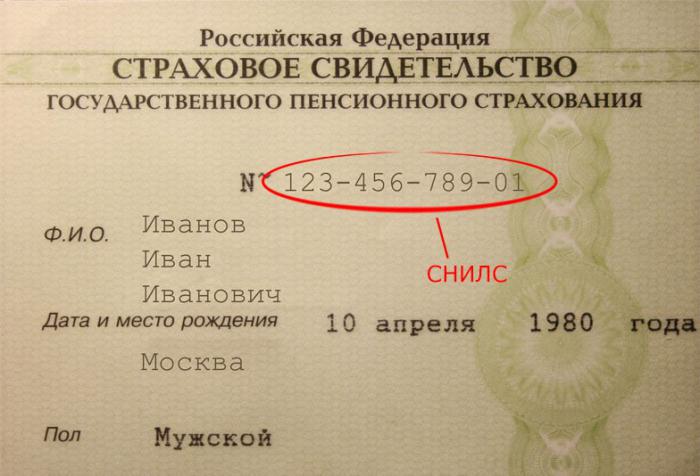

Страховое свидетельство обязательной системы ПС

Чтобы зафиксировать свое право на государственное пенсионное страхование, требуется получение специального страхового свидетельства, подтверждающего регистрацию застрахованного лица. Этот документ является уникальным для каждого участника пенсионной программы, по номеру лицевого счета в базу данных вносятся сведения обо всех взносах, произведенных работодателем на протяжении всей трудовой деятельности. Впоследствии это станет основанием для расчета и начисления трудовой пенсии.

Получить личное страховое пенсионное свидетельство можно в любом территориальном отделении ПФ РФ в течение месяца с момента обращения либо написав заявление по месту работы. Гражданин отвечает за свидетельство самостоятельно. После заключения с работником трудового договора страхователь снимает его копию либо переписывает номер, по которому и производятся отчисления.

Взносы на ОПС

Страховые взносы обязательного пенсионного страхования являются практически единственным источником пополнения ПФР, гарантирующим всем гражданам получение трудовой пенсии. Основой (базой) для начисления страховых выплат считается весь совокупный доход, подлежащий налогообложению. В общем случае взносы на пенсионное страхование исчисляются по ставке 22% от дохода, если общая сумма не превышает 670 тыс. р. Крайней точкой базы налогообложения считается 711 тыс. р. — доходы, превышающие эту сумму, страховыми взносами не облагаются. Налогом облагаются все суммы, полученные работником в результате трудовой деятельности: з/плата, премия, различные финансовые поощрения. Не облагаются налогом выплаты, являющиеся социальными компенсациями и гарантиями: дотации, пособия, компенсации, суммы, полученные по наследству, добровольные пожертвования, волонтерские сборы, выплаты гражданам иностранных государств и лицам, не имеющим гражданства.

Застрахованные добровольно

Кроме государственной системы ОПС, существует также социальное пенсионное страхование на добровольной основе, проводимое негосударственными пенсионными фондами. Обращаясь туда, гражданин принимает решение о необходимости дополнительного финансирования личной пенсии в будущем. Осуществлять такой вид страхования могут частные пенсионные фонды или негосударственные страховые компании. Чем же отличается страховое пенсионное страхование:

- имеется возможность выбора разнообразных страховых программ;

- можно самостоятельно выбрать ежемесячный или ежеквартальный характер выплат;

- клиент самостоятельно определяет размер денежных средств, которые будут выплачены по окончании действия договора;

- можно самостоятельно регулировать размер и порядок выплат.

Такой вид пенсионного страхования не является обязательным, договор заключается исключительно на добровольной основе. Он абсолютно не отменяет государственного пенсионного страхования, а является дополнением к нему.

Формирование накопительной пенсии

Сегодня пенсионное страхование предлагает гражданам разделение пенсии на две части: обязательную, за которую отвечает государство, и накопительную, передаваемую в управление негосударственным фондам. Переживать тут не стоит, деятельность НПФ тщательно контролируется государством. Такие фонды не только берут на себя обязательство сохранить пенсионные отчисления гражданина, но и обязуются их приумножить за счет инвестирования в различных сферах посредством управляющих компаний. Таким образом, по достижении пенсионного возраста гражданин вправе рассчитывать на солидные дивиденды.

Как управлять пенсией самостоятельно

Для того чтобы воспользоваться накопительной частью пенсии, нужно лично обратиться в негосударственный фонд пенсионного страхования или страховую компанию и заключить соответствующий договор (иметь при себе страховое свидетельство и паспорт). Также необходимо обратиться в территориальное отделение ПФ и написать заявление о переходе в НПФ.

Если выбранный фонд пенсионного страхования чем-то вас не устроил, вы имеете право перейти на обслуживание в другую компанию. Для этого нужно написать стандартное заявление и заключить договор с другим страховщиком. Сделать это можно ежегодно с 01.09 по 31.12, однако если до пенсионного возраста вам осталось 5 и менее лет, то вы утрачиваете такое право. Интересна накопительная часть пенсии еще и тем, что право на нее в случае смерти самого застрахованного лица переходит к правопреемникам, заявление об этом можно подать в НПФ в любое время.